Idag ser vi hur OMXS30 bryter upp från den range som uppstod den 27/8 efter ett gap ned. Styrkan under torsdagen på Sveriges storbolagsindex är inget unikt, utan syns även på övriga svenska index. First North bröt för två dagar sedan upp från en kortsiktig range och testar nu en viktig nivå kring en trendlinje som utgår från februari då en längre konsolidering för detta index inleddes. Dollarn har handlats svagt de senaste dagarna och denna svaghet fortsätter även idag. Detta sätter prägel på flera råvarumarknader som återfått styrka efter en period av konsolideringar. Vi ser idag hur fler och fler intressanta rörelser uppstår hos en relativt bortglömd sektor.

Dagens artikel kommer handla om följande

- OMXS30 bryter upp från kortsiktig range – First North utmanar långsiktig range

- Amerikanska dollarn fortsätter handlas svagt – Råvarupriser stiger

- Bortglömd sektor som studsade kring viktig nivå och nu ser momentum

Viktig Information innan du läser vidare

Ingenting som presenteras nedan är köp- eller säljrekommendationer. Graferna, såväl som tankar, illustrerar endast våra subjektiva observationer.

Graferna representerar heller inte nödvändigtvis stängningspriser, varför priset kan ha förändrats.

OMXS30 bryter upp från kortsiktig range – First North utmanar långsiktig range

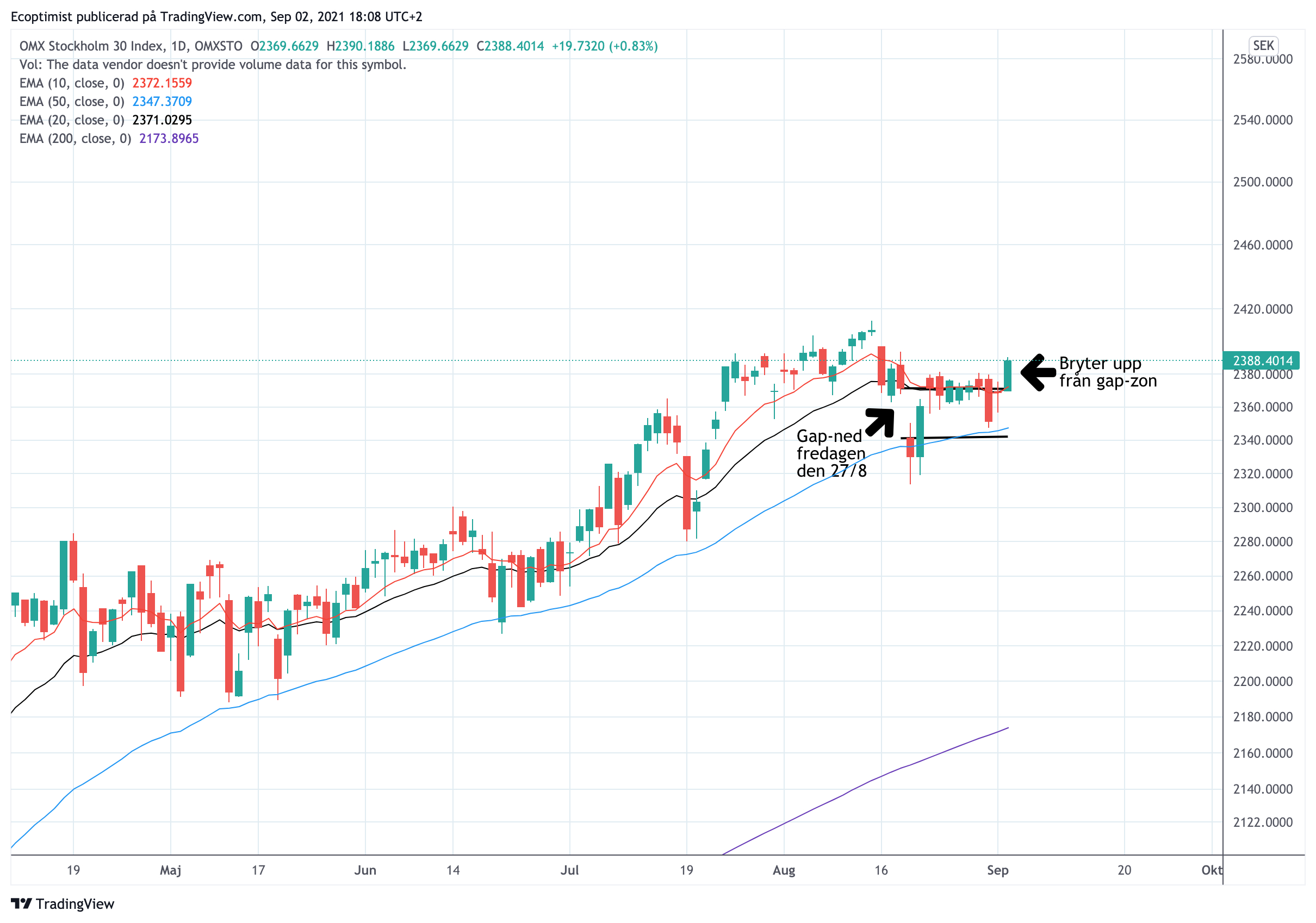

OMXS30 visade fredagen den 27/8 en svaghet som var viktig att inte omedelbart avfärda. Den typen av snabba rörelser har alltid potentialen att vara starten på något större. Denna gång, likt övriga snabba kursfall under 2021, möttes dock av en snabb studs och detta index momentum ser nu ut att fortsätta. Uppåttrender tenderar att fortsätta längre än de flesta visar antar och vi ser samma tendenser i USA med Nasdaq som nyligen brutit upp till en ny all time high.

Det är intressant att se hur First North visat en påtaglig styrka de senaste dagarna. Till skillnad från OMXS30 har detta index laggat gentemot övriga svenska index, men även jämfört med globala index, sedan februari. Idag testas en trendlinje underifrån som präglat konsolideringen hela vägen. Ett eventuellt utbrott är värt att ta fasta på.

- OMXS30 index

- First North index

Amerikanska dollarn fortsätter handlas svagt – Råvarupriser stiger

Den amerikanska dollarn såg häromveckan ut att vilja bryta upp från ett viktigt motstånd. Detta möttes dock tämligen omgående av en utförsäljning och valutan har handlats svagt sedan dess. Denna svaghet påverkar råvarupriser eftersom nästan samtliga är prissatta i den amerikanska dollarn. Vi ser bland annat hur olja, koppar, naturgas, kol, stål, socker, vete, kaffe och havre, samtliga befinner sig i långsiktiga uppåttrender. Detta beror naturligtvis inte enbart på en svaghet i dollarn utan även på utbud/efterfrågan-situationen hos vardera marknad. En nedåttrendande dollar är dock ofta gynnsamt för råvarupriser.

- Dollarindex

[prenumeration2]

Bortglömd sektor som studsade kring viktig nivå och nu ser momentum

På temat råvaror tenderar en specifik råvara och tillika sektor att glömmas bort. Uran, likt många andra råvaror, befinner sig numera i en långsiktig uppåttrend. Likt många andra råvaror har denna befunnit sig i en konsolidering sedan inledningen av juni. För två veckor sedan studsade dock priset kring en viktig teknisk nivå och detta sågs både hos den ETF (URA) som täcker hela uransektorn men även hos enskilda aktier. Med ett stigande energibehov, parallellt med krav på koldioxidfri energiproduktion på global basis, kan efterfrågan på kärnkraft tänkas öka framåt. Men till och med om efterfrågan på uran endast består kring dagens nivåer bedömer vi inte en uppgång i uranpriser som osannolik. Utbudssituationen för denna råvara är synnerligen ansträngd och sticker ut jämfört med de flesta ovan nämnda råvarorna. En nedåttrendande dollar, utöver dessa argument, gör potentialen för en uppgång än större.

- Global X Uranium ETF

Månadsgraf på Global X Uranium ETF

Månadsgraf på Global X Uranium ETF

Vi ser tre bolag inom sektorn, av lite olika karaktär, som alla ser tekniskt intressanta ut, efter en framgångsrik studs kring EMA10 på månadsgrafen.

Det kanadensiska bolaget Cameco är den största uranproducenten i västvärlden och gynnas inte helt otippat av stigande uranpriser.

- Cameco

Energy Fuels är USA:s största uranproducent och bolaget är dessutom skuldfritt. Energy Fuels annonserade även under 2020 att produktion av så kallade rare earth elements (REE:s) kommer inledas under mitten av 2021. Den amerikanska staten har nyligen fastställt att man vill bygga upp ett uranlager för framtiden, dessutom är USA nettoimportörer av REE:s från Kina, detta är troligen något man vill minska beroendet av så snart som möjligt. Energy Fuels gör gällande att de kommer kunna producera 10% av USA:s behov av REE:s, bolaget är därför välpositionerat för framtiden. Kursen studsade, likt de flesta andra bolag inom sektorn, kring EMA10 på månadsgrafen.

- Energy Fuels

Centrus Energy har vi följt sedan januari 2020 och aktien är upp mer än 340 % sedan dess. Centrus levererar kärnbränsle och köper i dagsläget bränslet väsentligt billigare än de säljer det tack vare en engångsomställning i långa leveransavtal. Bolaget utvecklar även nästa generationens kärnbränsle för nya, moderna reaktorer som väntas kommersialiseras någon gång under mitten av 20-talet. Aktiekursen ligger för närvarande ovanför kortsiktiga, såväl som långsiktiga glidande medelvärden.

- Centrus Energy

Du har väl inte missat veckans intervju med Christer Fuglesang!

[prenumeration2]

Viktig information att ta del av om du tänker agera på informationen

Vi identifierar tekniska setups, genom att studera grafer, med inspiration av framförallt William Oneil’s och Mark Minervinis metodik. Vi letar efter mönster som uppfyller ett antal kriterier. Några av de mönster vi kollar på är Cup With Handle, Saucer With Handle, Dubbelbotten. Oavsett hur mönstret tar sig uttryck är den, med god marginal, viktigaste komponenten att mönstret innehåller ett VCP-mönster. När vi handlar aktier på en sådan setup, köper vi antingen i “botten av mönstret”, alltså när kurs går ned till en nivå som respekterats, ofta ett glidande medelvärde. Det andra sättet vi köper på är genom en köp-stop-loss, alltså en förprogrammerad prisnivå som ligger ovanför dagens pris.

Det är dock viktigt att understryka att många setups misslyckas, det är därför viktigt att ha en säljplan. Det enklaste sättet att gardera sig mot ett prisfall är att ha en förprogrammerad sälj-stop-loss order. Det ska dock sägas att en stop-loss order inte hjälper till vid ett eventuellt gap-ned i priset. Det är därför viktigt att inte satsa för stor del av sin portfölj i en enskild aktie eller setup. Det centrala att alltid komma ihåg när man agerar på en setup är att man över tiden ska tjäna mer pengar på sina vinnare än man förlorar på de setups som misslyckas. Ofta tar sig detta uttryck genom att det är fler setups som misslyckas än lyckas. Men de som lyckas ger en väsentligt större avkastning, än det man förlorar på de som misslyckas. Detta sker tack vare en sälj-stop-loss som begränsar förlusterna till en definierad nivå som sätts omedelbart när ett trade tas.