Det finns många olika metoder och angreppssätt för att producera överavkastning på marknaden. Somliga väljer att enbart fokusera på fundamental analys, andra fokuserar istället enbart på teknisk analys. Enligt vår mening behöver inte den ena grenen nödvändigtvis utesluta den andra.

I den här artikeln läggs däremot fokus på teknisk analys och hur den kan appliceras.

Den finns oändligt många olika former och metoder inom teknisk analys och de allra flesta ligger inte i linje med vår strategi. Nyckeln, enligt vår mening, är att hålla den tekniska analysen på en så absolut simpel nivå som möjligt.

Idag fokuserar vi på två olika mönster som upprepar sig på den finansiella marknaden om och om igen: Cup With Handle och Dubbelbotten.

Mönstrena är mycket lika varandra och deras upptäckt, eller åtminstone kännedom för allmänheten, kan i stor utsträckning tillskrivas William O’neil.

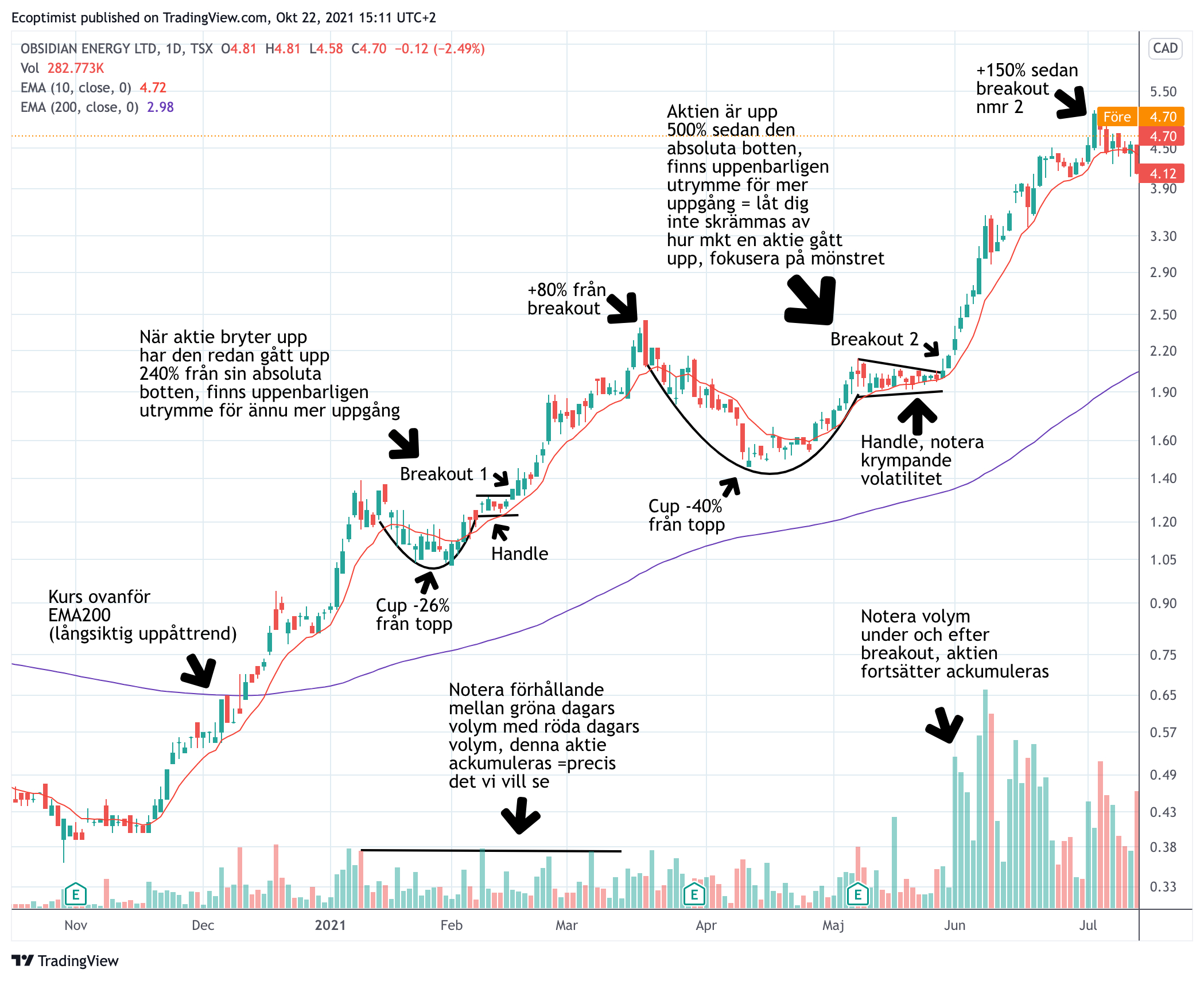

Exempel på en explosiv kursutveckling som tagit form efter en mycket tydlig formation – flera exempel och förklaring finner du längre ned i artikeln.

Kort om formationerna

Till att börja med så krävs det att priset rör sig i en uppåtgående trend. Denna kan definieras genom ett glidande medelvärde.

Därefter ska uppåttrenden stanna upp och falla, helst inte mer än 40 % men det finns exempel då kursen fallit mer än så där formationerna ändå fungerat.

Kursfallet ska antingen skapa en bågform eller en dubbelbotten. Vid en dubbelbotten ska botten nummer två helst ske på en lägre nivå än botten nummer ett. Det väsentliga i denna rörelse är att den skakar ut svaga ägare. Ju färre svaga ägare en aktie har, ju större utrymme finns det för fortsatt kursuppgång. Rörelsen från topp till botten i formationerna kallas alltså antingen för Cup eller Dubbelbotten.

Efter detta kommer en minst lika viktig komponent, nämligen Handlen. Handlen byggs med en rakare och kortare rörelse, som antingen går svagt nedåt eller sidledes. Handlen kan betraktas som en sista rörelse för att skaka ut de allra sista svaga ägarna, när alla som var redo att sälja har sålt, är aktien reda att bryta upp.

Därefter ska priset än en gång röra sig mot högsta-nivåerna, och kan då göra det med kraft eftersom de svaga ägarna skakats ut och köparna nu är den dominerande kraften.

Formationerna har alltså ingenting med subjektiva linjer eller annat att göra, såsom teknisk analys ofta beskrivs av de som inte använder sig av det. Formationerna mäter istället endast förhållandet mellan utbud och efterfrågan i en enskild tillgång.

En nackdel med William O’neil’s bok är att den tar upp exempel från 30+ år sedan. Som läsare är det lätt att bli skeptisk och ställa sig frågan, fungerar detta verkligen i praktiken och existerar ens dessa mönster fortfarande om så många vet om dem? Svaret är ja och ja. Vi tänkte därför illustrera just detta genom en rad olika exempel från 2020 och 2021.

- Obsidian Energy – Cup With Handle

Bolaget producerar olja- och gas. Denna aktie skrev vi om innan den bröt upp.

- Integrum – Dubbelbotten

Bolaget tillverkar och säljer innovativa proteser. Denna aktie skrev vi om innan den bröt upp.

- Crew Energy – Cup With Handle

Bolaget producerar olja och gas. Denna aktie skrev vi om innan den bröt upp.

- ArcticZymes – Cup With handle som skapades av Coronakraschen

Bolaget framställer enzymer som kan användas inom läkemedelsbranschen.

- J. Jill – Cup With handle

Bolaget tillverkar och säljer damkläder.

Som ni säkert märkt om ni kommit såhär långt i texten är att branscherna skiljer sig åt väsentligt. Slutsatsen av detta är att dessa mönster dyker upp överallt och har ingenting med den underliggande branschen att göra. Det mönstrena signalerar är att köparna har tagit över från säljarna vilket i sin tur skapar utrymme för kursuppgång.

Vi tänkte avsluta med ett aktuellt exempel på motsatsen, då säljarna har övertaget över köparna. Oncopeptides kom nyligen ut med nyheten om att deras läkemedel Pepaxto dras tillbaka från den amerikanska marknaden. Aktien rasade 70 % på denna nyhet. Gick det genom teknisk analys att förutse denna nyhet? Nej. Gick det genom teknisk analys att se om riskerna i aktien var oerhört förhöjda? Ja.

För att illustrera detta visar vi en inverterad graf av Oncopeptides, grafen är alltså upp och nedvänd. De som noggrant studerat graferna ovan kommer sannolikt känna igen ett mönster med den enda skillnaden att det är röda kursstaplar och röda volymstaplar som dominerar i aktien.

- Oncopeptides – Cup With Handle med Handle ovanför breakout.

Inverterad dagsgraf på Oncopeptides

Inverterad dagsgraf på Oncopeptides

Teknisk analys kombinerad med tredjepartsdata är en kraftfull strategi för investerare. Genom att granska historiska prisrörelser och marknadsindikatorer från externa källor kan investerare använda tekniska verktyg för att förutsäga framtida prisutvecklingar. Tredjepartsdata, såsom marknadssentiment och ekonomiska indikatorer, ger ytterligare kontext och stödjer de tekniska analyserna. Denna kombination möjliggör bättre informerade investeringsbeslut och ökar precisionen vid bedömning av trender och potentiella vändpunkter på marknaden.

Det är dock viktigt att understryka att många setups misslyckas, det är därför viktigt att ha en säljplan. Det enklaste sättet att gardera sig mot ett prisfall är att ha en förprogrammerad sälj-stop-loss order. Det ska dock sägas att en stop-loss order inte hjälper till vid ett eventuellt gap-ned i priset. Det är därför viktigt att inte satsa för stor del av sin portfölj i en enskild aktie eller setup. Det centrala att alltid komma ihåg när man agerar på en setup är att man över tiden ska tjäna mer pengar på sina vinnare än man förlorar på de setups som misslyckas. Ofta tar sig detta uttryck genom att det är fler setups som misslyckas än lyckas. Men de som lyckas ger en väsentligt större avkastning, än det man förlorar på de som misslyckas. Detta sker tack vare en sälj-stop-loss som begränsar förlusterna till en definierad nivå som sätts omedelbart när ett trade tas.