Gold to hedge

Varför guld agerar hedge mot dåliga tider, är mycket tack vare rädslan för att det ska tryckas pengar i form av lättnader. Om penningmängden i omlopp ökar, ökar samtidigt risken för inflation – alltså minskning av pengarnas värde. Då köper man guld för att säkra upp sin förmögenhet mot skadedjuret inflation som äter upp allt vad värde heter.

Det som skapade hyperinflation i Tyskland på 1920-talet var minskad produktion och tryckta pengar – alltså ett betydligt mindre utbud av varor med mer pengar i omlopp, som i sin tur ledde till en prismässigt starkare efterfrågan. Då börjar priserna gå uppåt sakta men säkert först, sedan plötsligt.

Inflation som fenomen är något de flesta i västvärlden knappt ens tänker på eller tror är möjligt. Efter många år med låga eller negativa räntor, och konstanta uppmaningar från centralbanker om hur vi måste uppnå mellan 1-2% inflation men inte kommer dit. Men låg inflation och mycket pengar i omlopp under en längre tid, ökar risken för att inflationen så småningom tar fart.

Problematiken med inflation som tar fart, är just farten. När spiralen påbörjats är det väldigt svårt att få den att stanna av. Högre räntor brukar vara bromskloss of choice. Men med en överbelånad befolkning, står många länder dåligt rustade för att öka t.ex. boendekostnader för sina medborgare. Ej så populärt.

Vi ser alltså ett läge där styrande organ står inför svåra val. Lättnader ökar penningmängden, låga räntor ökar belåning. Samtidigt har vi produktionsstopp på flera ställen. Ett enkelt exempel är flygbolag som idag rear ut sina biljetter för att inga åker. Dessa bolag står på randen av konkurs och skjuter ut biljettpriser långt under hållbara marginaler. Men när de försvinner, bolagen alltså, försvinner utbudet och priserna justeras upp därefter.

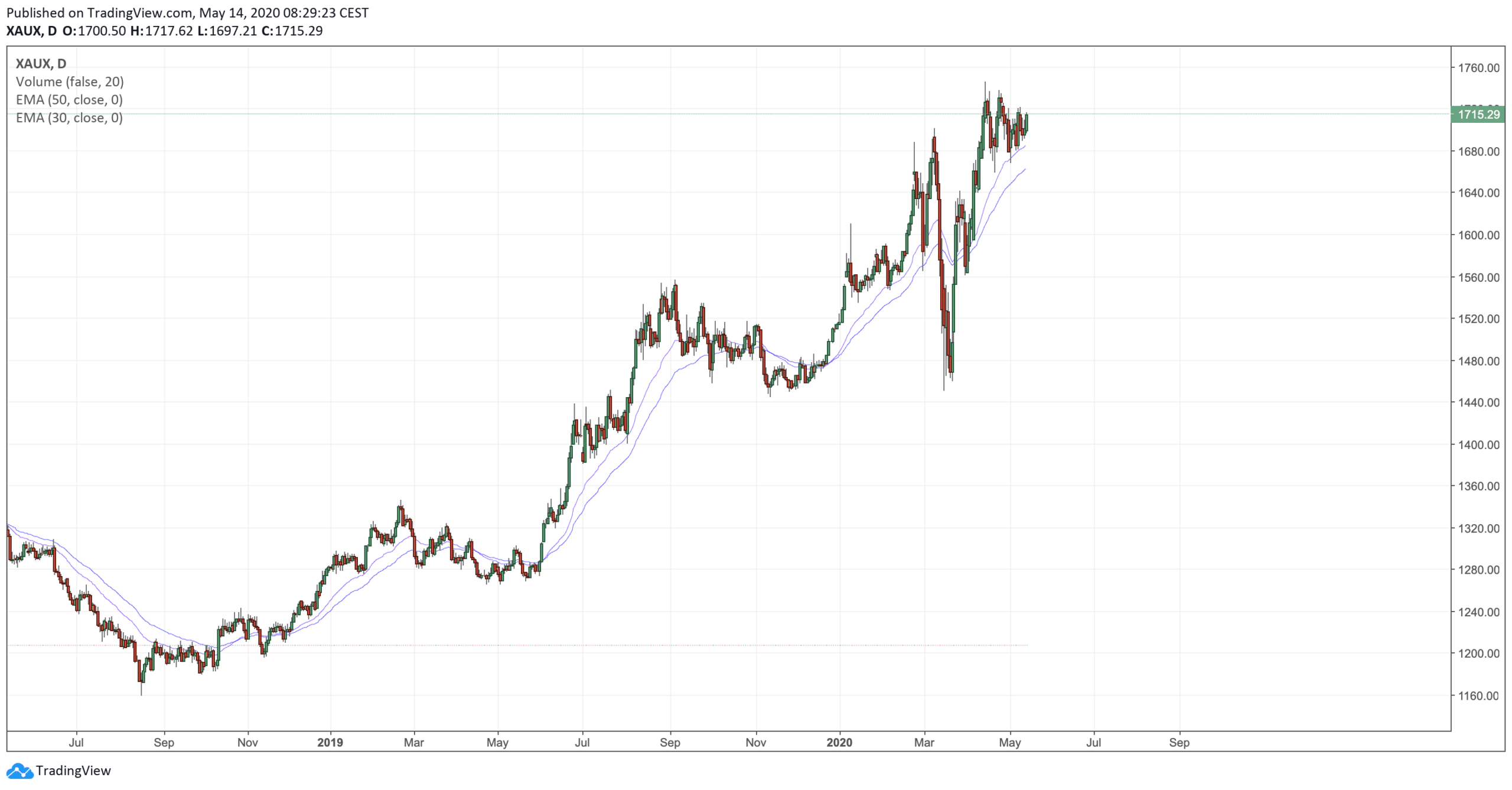

Här är guld, silver, fastigheter på längre sikt, och enligt fler och fler även bitcoin bra försäkringar mot en stundande inflation. De senaste veckorna har vi sett ett “lugnare” guldpris, med mindre volatilitet. Vi ser också en rekordstor skillnad i pris relationsmässigt mellan guld och silver, där silver är betydligt billigare i relation till guld än tidigare. Även bitcoin har gått upp starkt i pris senaste veckorna.

Samtidigt stormar det på börsernas hav och oron tilltar något på nytt. Orosrubriker överallt när konkurserna rullar in och financials tar stryk med en ökad rädsla för betalningsinställningar. “Whatever-it-takes”-inställningen från centralbankerna pekar på möjligheten till fortsatta lättnader. Alltså än mer pengar mot än mindre produktion = fortsatt ökad risk för inflation.

Guld bör alltså rimligen vara en bra säkerhet när det börjar svaja igen.

Det som talar emot är den allmänna sanningen kring hur guld är det solklara alternativet. I princip alla är medvetna om guld som backup mot fallande börser, ädelmetallens påstådda styrka i dåliga tider. Då har de flesta köpt på sig såväl aktier som fysiskt guld. Och som vi nämnde igår finns fortfarande mycket pengar utanför marknaden, som kan strömma in och avsevärt ändra utsikterna.